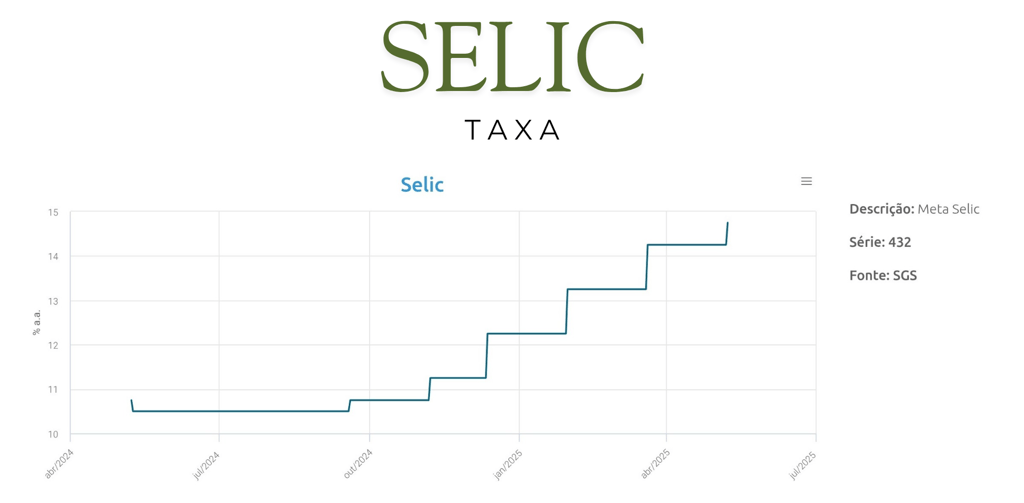

Elevação da Taxa Selic para 14,75% ao ano

Data: 08 de Maio de 2025

Assunto: Decisão do COPOM de elevar a taxa Selic para 14,75% ao ano.

Fontes:

"Copom confirma alta de 0,50 ponto e Selic vai a 14,75%; maior patamar desde 2006 - Investidor10"

"Copom reduz ritmo e eleva Selic em 0,50 p.p., para 14,75% ao ano"

"Empréstimo mais caro: Copom eleva Selic a 14,75%"

Resumo Executivo:

Em 7 de maio de 2025, o Comitê de Política Monetária (Copom) do Banco Central do Brasil decidiu, por unanimidade, elevar a taxa básica de juros (Selic) em 0,50 ponto percentual, passando de 14,25% para 14,75% ao ano. Esta é a sexta alta consecutiva e leva a Selic ao seu maior patamar desde julho de 2006. A decisão, amplamente esperada pelo mercado, sinaliza a continuidade do aperto monetário para combater a inflação persistente, embora com um ritmo de aumento mais brando em comparação com as reuniões anteriores. O comunicado do Copom destaca a elevada incerteza no cenário externo e doméstico, com riscos para a inflação tanto de alta quanto de baixa, e mantém em aberto a possibilidade de novas elevações nos próximos meses.

Principais Temas e Ideias:

Elevação da Selic e seu Nível Histórico:

O Copom elevou a Selic em 0,50 ponto percentual, fixando-a em 14,75% ao ano.

Este é o nível mais alto da taxa Selic desde julho de 2006.

"O Comitê de Política Monetária (Copom) do Banco Central decidiu, por unanimidade, elevar a Selic em 0,50 ponto percentual na reunião desta quarta-feira (7), levando a taxa básica de juros de 14,25% para 14,75% ao ano." (Investidor10)

"Com o novo aumento, a taxa Selic atingiu o maior nível desde julho de 2006 , durante o primeiro mandato do presidente Luiz Inácio Lula da Silva ." (Investidor10)

Continuidade do Ciclo de Aperto Monetário, mas com Ritmo Reduzido:

Esta é a sexta alta consecutiva da taxa de juros.

A decisão de elevar em 0,50 p.p. representa uma desaceleração no ritmo de alta em comparação com as três reuniões anteriores, que registraram aumentos de 1 ponto percentual.

"Este é o sexto aumento consecutivo dos juros , em uma tentativa de conter a pressão inflacionária ainda persistente no país." (Investidor10)

"A elevação de hoje é mais branda que as anteriores e está em linha com a expectativa do mercado financeiro." (UOL)

Combate à Inflação como Objetivo Principal:

O principal objetivo da elevação da Selic é conter a inflação, que ainda se mantém acima da meta.

A taxa de juros mais alta encarece o crédito e inibe o consumo e os investimentos, reduzindo a pressão sobre os preços.

"A Selic é a principal forma de conter a inflação. A elevação dos juros torna mais cara a tomada de empréstimo, inibindo o consumo e, consequentemente, a inflação." (UOL)

"Nas divulgações mais recentes, a inflação cheia e as medidas subjacentes mantiveram-se acima da meta para a inflação." (Copom Comunicado - UOL)

Cenário de Elevada Incerteza e Cautela:

O Copom enfatiza que o cenário atual é marcado por elevada incerteza, tanto no ambiente externo quanto no doméstico.

O ambiente externo é classificado como "adverso e particularmente incerto" devido à conjuntura e política econômica nos Estados Unidos, principalmente em relação à política comercial.

O cenário doméstico ainda apresenta dinamismo na atividade econômica e no mercado de trabalho, mas com "incipiente moderação no crescimento".

"O ambiente externo mostra-se adverso e particularmente incerto em função da conjuntura e da política econômica nos Estados Unidos, principalmente acerca de sua política comercial e de seus efeitos." (Copom Comunicado - UOL)

"Para a próxima reunião, o cenário de elevada incerteza, aliado ao estágio avançado do ciclo de ajuste e seus impactos acumulados ainda por serem observados, demanda cautela adicional na atuação da política monetária e flexibilidade para incorporar os dados que impactem a dinâmica de inflação." (Copom Comunicado - UOL)

Riscos para a Inflação:

O Copom considera que os riscos para a inflação, tanto de alta quanto de baixa, estão mais elevados do que o usual.

Riscos de alta: desancoragem das expectativas de inflação, maior resiliência na inflação de serviços, e impacto inflacionário maior que o esperado devido a políticas econômicas externa e interna (como taxa de câmbio depreciada).

Riscos de baixa: desaceleração da atividade econômica doméstica mais acentuada, desaceleração global mais pronunciada, e redução nos preços das commodities.

"Os riscos para a inflação, tanto de alta quanto de baixa, estão mais elevados do que o usual." (Copom Comunicado - Investidor10)

Expectativas do Mercado e do Copom para a Inflação:

As expectativas de inflação para 2025 e 2026, apuradas pela pesquisa Focus, permanecem acima da meta, em 5,5% e 4,5%, respectivamente.

A projeção de inflação do Copom para 2026 é de 3,6% no cenário de referência.

A meta oficial de inflação para 2025 é de 3%, com banda de tolerância de 1,5% (atingida se o IPCA terminar o ano entre 1,5% e 4,5%).

"As expectativas de inflação para 2025 e 2026 apuradas pela pesquisa Focus permanecem em valores acima da meta, situando-se em 5,5% e 4,5%, respectivamente." (Copom Comunicado - UOL)

"Projeção de Copom para inflação é revista. No comunicado de hoje, o comitê apresentou uma nova projeção para o IPCA acumulado em 2025: de 4,8% - antes era 5,1%. Já para o ano que vem a projeção baixou de 3,9% para 3,6%." (UOL)

Política Monetária Significativamente Contracionista:

O cenário atual exige uma política monetária em patamar "significativamente contracionista por período prolongado" para assegurar a convergência da inflação à meta.

"Tal cenário prescreve uma política monetária em patamar significativamente contracionista por período prolongado para assegurar a convergência da inflação à meta." (Copom Comunicado - UOL.

2. Impacto nos Investimentos:

A renda fixa continua atrativa para investidores conservadores, especialmente em produtos indexados ao CDI ou Selic.

Ativos de renda variável, como ações, permanecem pressionados pela taxa de juros elevada, que aumenta o custo de capital das empresas e reduz o apetite ao risco.

Setores dependentes de crédito, como varejo e construção civil, tendem a ser mais afetados.

"Com os juros em alta, a renda fixa continua oferecendo oportunidades atrativas para o investidor conservador, especialmente em produtos indexados ao CDI ou à própria Selic ." (Investidor10)

"Já os ativos de renda variável, como ações, seguem pressionados pela taxa elevada, que aumenta o custo de capital das empresas e reduz o apetite ao risco." (Investidor10)

3. Perspectivas para Futuras Reuniões:

Apesar da expectativa majoritária do mercado de que a Selic encerraria 2025 em 14,75%, o Copom deixou em aberto a possibilidade de novas elevações.

A calibração do aperto monetário dependerá da evolução da dinâmica da inflação, projeções e expectativas.

"No comunicado em que informou a medida, o BC deixou em aberto a possibilidade de continuar aumentando a taxa nos próximos meses." (UOL)

"O comitê se manterá vigilante e a calibragem do aperto monetário apropriado seguirá guiada pelo objetivo de trazer a inflação à meta no horizonte relevante e dependerá da evolução da dinâmica da inflação, em especial dos componentes mais sensíveis à atividade econômica e à política monetária, das projeções de inflação, das expectativas de inflação, do hiato do produto e do balanço de riscos." (Copom Comunicado - Investidor10)

Fatos Importantes:

Data da decisão: 07/05/2025

Novo patamar da Selic: 14,75% ao ano

Magnitude do aumento: 0,50 ponto percentual

Unanimidade na decisão do Copom.

Maior nível da Selic desde julho de 2006.

Sexta alta consecutiva.

Expectativa majoritária do mercado era de alta de 0,50 p.p. e Selic final de 2025 em 14,75%.

Copom mantém em aberto a possibilidade de novas elevações.

Inflação cheia e medidas subjacentes continuam acima da meta.

Expectativas de inflação para 2025 e 2026 pela pesquisa Focus estão acima da meta.

Projeção de inflação do Copom para 2026 no cenário de referência é de 3,6%.

O Fed manteve os juros nos EUA no mesmo dia da decisão do Copom.

Conclusão:

A decisão do Copom de elevar a Selic para 14,75% demonstra a persistência do desafio inflacionário no Brasil. Embora o ritmo de aumento tenha diminuído, o Banco Central mantém uma postura cautelosa e um tom firme no combate à inflação, ressaltando a necessidade de uma política monetária contracionista por um período prolongado. A elevada incerteza global e doméstica, bem como os riscos assimétricos para a inflação, indicam que o ciclo de aperto monetário pode não ter chegado ao fim, apesar das expectativas majoritárias do mercado. A taxa de juros elevada continuará a impactar o custo do crédito e a rentabilidade dos diferentes classes de ativos, com a renda fixa se destacando como uma opção atrativa para investidores conservadores.

NOVA TAXA SELIC

A decisão unânime do Comitê de Política Monetária (Copom) do Brasil de aumentar a taxa Selic em 0,50 ponto percentual, elevando-a para 14,75% ao ano. Este é o sexto aumento consecutivo, levando a taxa ao seu nível mais alto desde julho de 2006. A medida visa combater a inflação persistente, apesar de representar uma desaceleração no ritmo de aumento em comparação com reuniões anteriores. As fontes destacam a incerteza no cenário econômico global e doméstico como fatores que influenciam a decisão, e indicam que o ciclo de aperto monetário pode não ter terminado.

MERCADO FINANCEIRO

Ref. Investidor10 e Infomoney

5/8/20256 min read